曾被誉为学不会的海底捞,开始亲自下场带教 “学生”。

前不久,海底捞突发公告宣布,将推行加盟特许经营模式。此举引得整个餐饮行业为之一震,毕竟早在 2012 年面对加盟传言时,海底捞就曾以 “保证公司服务质量” 为由,坚决否认。

然而 12 年后,浓眉大眼的海底捞还是走上了开放加盟这条路。

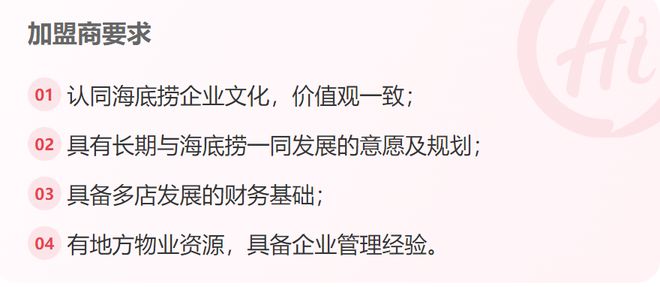

据官网显示,尽管最低千万级的可投入资金(不包括贷款),足以将全国 98.4% 的人民拒之门外,但这并不妨碍剩下的 1.6% 把海底捞的门槛踏破:疯狂涌入的加盟商,导致扫描资质审核的二维码屡屡出现跳转卡顿 [2]。

海底捞超强的赚钱能力,是令无数千万富豪集体陷入癫狂的根本原因: 根据业绩披露,2023 年海底捞营收不低于 414 亿元,净利润不低于 44 亿元,单店利润超过 300 万。

那么问题来了,既然自己开店这么赚钱,海底捞为什么还要开放加盟,当活菩萨吗?

规模的天花板

海底捞的成王之路,一直是由堪称业界标杆的直营店铺就的。

自 2012 年开启连锁扩张以来,海底捞的直营门店数量翻了 20 倍,单店营收一度超过 4000 万,连带着市值突破 4500 亿大关。

理想情况下,开越多的直营门店,海底捞就能赚到越多的钱。

然而,这种完美假设曾被无情打破:2020 至 2021 年中,海底捞疯狂开出了 829 家门店 ,新增门店数量是此前 25 年总和的 1.1 倍;但经营情况却不及预期,拖累海底捞在 2021 年底亏损了 41.6 亿元 ,比过去 26 年利润总和还要多。

为挽救海底捞于水火,张勇先是打折出售股份,以增发的形式募资 20 亿来偿还银行借款;紧接着又开启啄木鸟计划,尽全力关闭无法盈利的门店,来保住已显拮据的现金流。

尽管逆势扩张带来惨痛教训,但对当时的张勇而言,作出这样的决定,也算是情理之中。

一方面,海底捞所处的火锅赛道标准化程度高,门店扩张并不是件难事。相比于八大菜系,掌勺大厨几乎就能决定一家门店的生死,海底捞则只需中央厨房,既消除了掌勺大厨的巨大不确定性,又保障了消费者在所有门店用餐时的味蕾统一。

另一方面,门店越多越赚钱,是此前张勇被海底捞屡屡验证的 “信仰”。2015 至 2019 年,海底捞门店由 146 家增长至 768 家,规模增长超 4.2 倍,利润水平也迈过 10 亿大关,由 2.7 亿增长至 14.3 亿元。

因此,当黑天鹅疫情突然降临,尽管现实中大量夫妻店被迫关闭,上公司交出亏损财报,但对于未尝败绩苦果且手握 “标准化” 的张勇而言,率先抢下商场里那些低价优质点位,就是一次完美的抄底。

但可惜张勇并没有延续过往的胜利,在三年特殊时期,“人工、原料与房租” 的三座大山的越来越重,海底捞疲态尽显,盈利的核心指标翻台率一度跌至 2.9 ,客单价也相较高点跌了近 10%。

紧接而来的是,追随者分化,涌入港交所的投资者争相撤离,献上接近 90% 的跌幅,而为还上银行借款,海底捞只能 “打折甩卖” 股份。

事实上,就算是刨除疫情影响,回归到餐饮行业客观规律,海底捞仅靠直营店就能完成如此大规模扩张的成功几率并不高。

餐饮的经营管理难度会随着管理半径的扩大而指数级上升,管理链条更长、所涉及的资源更多,管理的复杂度也就更高。门店难管、食客挑剔、增收不增利…… 等阻力随规模增长日益强大,无数试图从区域走向全国的连锁餐饮,都曾被 “管理半径” 绊倒。

例如乡村基曾在拿到大笔融资后将门店迅速从 9 家扩张至 100 余家,年收入暴增 10 倍以上,风光登陆美股。但上市的第二年,便遭遇了全年净亏损 700 万元的困境,经营业绩不断下滑,门店利润率仅有 10%,最终黯然退市。

如今,顶着 “中国最大直营连锁中式快餐” 的光环,乡村基手握 1000 多家门店,但平均单店年净利润不到 3 万元 [3]。私有化退市后三战港交所,但仍无疾而终。

尽管规模拥有巨大的反噬力,但海底捞却无法停止对规模的向往。

毕竟,餐饮不像互联网,仅凭一个流量入口就能完成区域裂变,持续增长,而是需要借助门店扩张,赚到更多的钱,成为更具影响力的品牌,持续不断地为投资人描绘增长希望,进而推动股价上涨。

但 2021 年的前车之鉴,张勇不得不 “放弃” 直营扩张:2023 年海底捞全年仅开出 9 家新选址新店 [2],不仅远低于行业第二的王婆大虾同期 400 家的水平,也远逊色于呷哺呷哺以及九毛九这两位香港上市同行。

简而言之,自身很难再次冒进向前,又不甘就此止步的海底捞,只剩下一条路:加盟。

加盟的试验田

种种迹象表明,为了这次开放加盟,海底捞已暗戳戳地准备了很久。

在去年半年报中,海底捞将优化组织架构搬上了台面。事实上,这几乎是为了迎接加盟商的到来,提前在内部进行的一次利益重新分配。

首先是重新分配门店管理利益,将原跨区域划分的家族制改为区域教练制,并在 2023 年上半年,新引入 8 名区域教练,来承接被分割出来的门店。管理半径进一步缩小,分割后区域教练的人均管理门店由 125 家 降至 73 家 。

区域教练薪资源于门店利润提成,门店数量减少,自然更有动力去做高门店利润。激发了区域教练驱动力,海底捞将决策权进一步下放,区域教练与店长能共同制定门店的产品和服务策略 [4]。

其次是, 门店利益分配格局也由 “高底薪 + 分红” 改为 “低底薪 + 高分红” ,一级及以上员工皆可参与,且分红基数由门店单月纯利润决定 [5]。更深度的利益捆绑,自然更能激发底层门店员工服务的积极性,毕竟多赚的每一块钱,都会有一部分流入自己口袋。

一句话总结以上变革的核心思想:包产到户,利益共享。

这样做的好处是,相比于总部,区域教练和当地门店更熟悉本地商圈、本地消费者需求,因此有效的产品与服务创新自然更多。

在产品创新方面,海底捞不仅频率更快也与当地的味蕾结合更紧密。仅去年上半年,就陆续上线了 152 款新品,是去年的一倍多,其中 143 款是根据区域特点量身定做,北京的糖葫芦,广东的火锅生蚝等,纷纷成区域爆款。

服务创新更是卷出天际,区域内部开始各显神通。

青岛李村率先在夜市摆摊,天天爆单后,逐步推广至全国;上海、武汉等地演唱会现场捞人,成为打不到车观众的最强福音;无锡的海底捞,率先琢磨起了洗头业务,200 捞币便能兑换一次;青州的门店则大秀舞蹈功力,带头跳起科目三,引来无数跟风者。

各地海底捞陪消费者热闹了一整年,最终也实实在在地赚了钱:2023 年,海底捞营收与利润均创下历史新高,分别不低于 414 亿与 44 亿。

可以说,海底捞在过去一年已经为加盟了埋下种种伏笔:用自己的正规军,进行了一场包产到户的试验,大获成功后,现在要开始广招雇佣兵抢市场了。

加盟势不可挡

在海底捞转向加盟的另一面,是被黑天鹅 “拷问” 后的餐饮行业,早已涌现出势不可挡的 “加盟潮”。

抢在年初放开乐凯撒披萨已经小有成绩,不仅已有 15 家门店顺利开业,更是一天就完成了 5 家门店的签约 [2];不甘落后的九毛九,次月第一天也宣布将王牌 “太二酸菜鱼” 赋能加盟商。

如果稍往前追溯,餐饮加盟蔚然成风。既有肯德基宣布将加盟比例提升至 15%~20%,还有坚持直营多年的喜茶奈雪,主动放下身段,拥抱加盟商。

原本坚持直营的连锁品牌,纷纷下场做加盟,首先要归功于加盟所展现出超强的抗风险能力。

相较于直营连锁需要自己把 “原材料、人力、租金” 这三座大山抗在肩上,加盟的最大好处就是可以分摊风险。疫情期间,许多坚持直营的连锁品牌不堪重负,含泪交出亏损财报。哪怕是尖子生海底捞,也由于逆势扩张的惨重失利,被重重地摔下神坛。

与这种惨烈场面形成鲜明对比的是,那些躲在加盟商背后的连锁品牌却在逆势增长。随着加盟商队伍的逐渐扩大,喜迎营收与利润双双创下新高。

例如蜜雪冰城的门店数量就从 2019 年末的 7206 家,猛增至 2023 年 Q3 的 36153 家。去年前三个季度就 153.93 亿的营收,净赚 24.53 亿元。

参考蜜雪冰城的成长史,业内最大和最完整的供应链体系,是支撑着它的加盟网络迅速扩张的核心原因。

不同于向加盟商收税的连锁餐饮品牌,蜜雪冰城更接近于一家原料制造商。它包揽了从果酱到杯子吸管的多数材料生产,自产产能可以覆盖所有门店 60% 的材料供给,它向加盟商销售的商品及收入占比达 98%[6]。

在强大的品牌光环(销量保证)下,蜜雪冰城能够凭借规模化生产降低原材料成本,进而扩大加盟商的盈利空间。例如在 2022 年,同类型同品质的奶粉、柠檬,蜜雪冰城的采购成本较同行能低 10% 和 20% 以上。

而一手养肥了供应商颐海国际、并将其成功送上市的海底捞,它强悍的供应链能力,比起蜜雪冰城是有过之而无不及。

2005 年,自海底捞在成都成立分公司后,就投入运营了第一条火锅底料生产线。11 年后,做火锅底料的业务 “颐海国际” 剥离上市,逐渐从卖海底捞火锅底料,变成了为全行业服务。

截至 2023 上半年,颐海国际总营收 26 亿,除海底捞以外的第三方销售占比 7 成。这也难怪海底捞放开加盟的消息一出,颐海国际的股价应声大涨,单日最高涨幅达到 12.5%。

回归到海底捞,拥抱趋势放开加盟固然是好事,但海底捞在下沉市场搞加盟的最大难题,或许不是能不能找到能够掏出 1000 万的合格加盟商,而是客单价超 100 元的火锅,到底还有多少人愿意排队买单?

毕竟,在广袤的中国土地上,还有 6 亿人的月收入,只够一家人吃三顿海底捞。

来源:有数 DataVision ,作者严张攀

如若转载,请注明出处:https://www.zhangzs.com/493610.html

微信扫一扫

微信扫一扫